本日は、建更共済ことJAの「建物更生共済掛金」の仕訳について書いていきます!

何それ!超どマイナーやな。

そう、超どマイナー会計実務です!

簿記の教科書では絶対に出てこないでしょう。

しかし、農業をしていて不動産をもってる方々の確定申告を担当すると出てくることがあります!

私も92歳の農家のおばあちゃんの顧問をしているもんで、ばったり出くわしました!

初めてみたときは、現場ではわかってるフリして(苦笑)、家でメチャクチャ調べました。

だがしかし、わかりやすい資料でてこねぇー

ということで記事にすることにしました!

建物共済掛金の仕訳

建物共済掛金の仕訳は①必要経費・損金算入部分と②積立部分の二つに分けて仕訳します。

法人の場合

例えば、法人が掛金50万円を支払い、必要経費分30万円・積立部分20万円だと、次のような仕訳になります。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保 険 料 | 300,000 | 現金預金 | 500,000 |

| 保険積立金 | 200,000 |

個人の場合

一方、個人事業主の場合は上記仕訳の「保険積立金」が「事業主貸」になるので次のような感じ(保険料300,000円は事業割合100%を前提としています)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保 険 料 | 300,000 | 現金預金 | 500,000 |

| 事業主貸 | 200,000 |

わかってしまえば、そんなに難しくないですね。

ただし、注意点があります。JAの建物更生共済の掛金の内訳(必要経費・損金算入部分と積立部分)は、掛金が同額でも毎年一定ではないので注意しなければなりません。

例えば、必要経費分が前年は300,000円でしたが、今年は280,000円になっていたとしたら、今年の仕訳は次のようになります。(法人の場合)

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保 険 料 | 280,000 | 現金預金 | 500,000 |

| 保険積立金 | 220,000 |

一方、個人事業主の場合は上記仕訳の「保険積立金」が「事業主貸」になるので👇の感じ(保険料280,000円は事業割合100%を前提としています)。

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保 険 料 | 280,000 | 現金預金 | 500,000 |

| 事業主貸 | 220,000 |

今年も50万円の掛金を支払った場合に、掛金が前年と同額なので仕訳も前年と同じでいいかというと、そうではないので注意しましょうね。毎年内訳の確認が必要ですよ!

じゃあ実際、実務では内訳をどう確認するかというと・・・

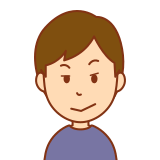

共済掛金領収証(共済掛金払込証明)の見方

JAの建更共済だと共済掛金領収証に、内訳が記されています。支払った共済掛金のうち必要経費・損金への対象となる額が「必要経費・損金対象額」として表示されているんです!

なので共済掛金領収証(共済掛金払込証明)で内訳をチェックしましょう。

実際、実物をみてみましょう。

(個人情報なので、黒塗りが多くなりますがご了承ください!)

赤枠のところが①必要経費・損金対象分。

その上の実払込掛金との差額が②保険積立金になります。

上の共済掛金領収書(払込証明)だと、

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 保 険 料 | 41,556 | 現金預金 | 188,729 |

| 事業主貸 | 147,173 |

となります!

満期保険金や解約返戻金を貰うとき

満期保険金や解約返戻金の処理は個人事業主の場合は注意が必要です。

なんと、不動産所得ではなく一時所得になるんです!

この後詳しく解説いたします。

事業用の通帳に満期保険金等が入金された時の仕訳

不動産所得でなく一時所得になりますから、不動産事業に関係のない収入です。

なので、不動産事業用の通帳に入金されても、仕訳のときに雑収入とかにしてはダメです!

仕訳にするときは「事業主貸」です。

例)満期保険金が1,000,000円入金された場合

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 事業主貸 | 1,000,000 | 現金預金 | 1,000,000 |

保険積立金がある場合も、この記事の前半のように保険積立金を事業主貸として処理していれば、上記と同じ仕訳で大丈夫です。(逆に「保険積立金」の勘定で処理してしまってる場合はそれを取り崩してください。差額を事業主貸にしましょう。)

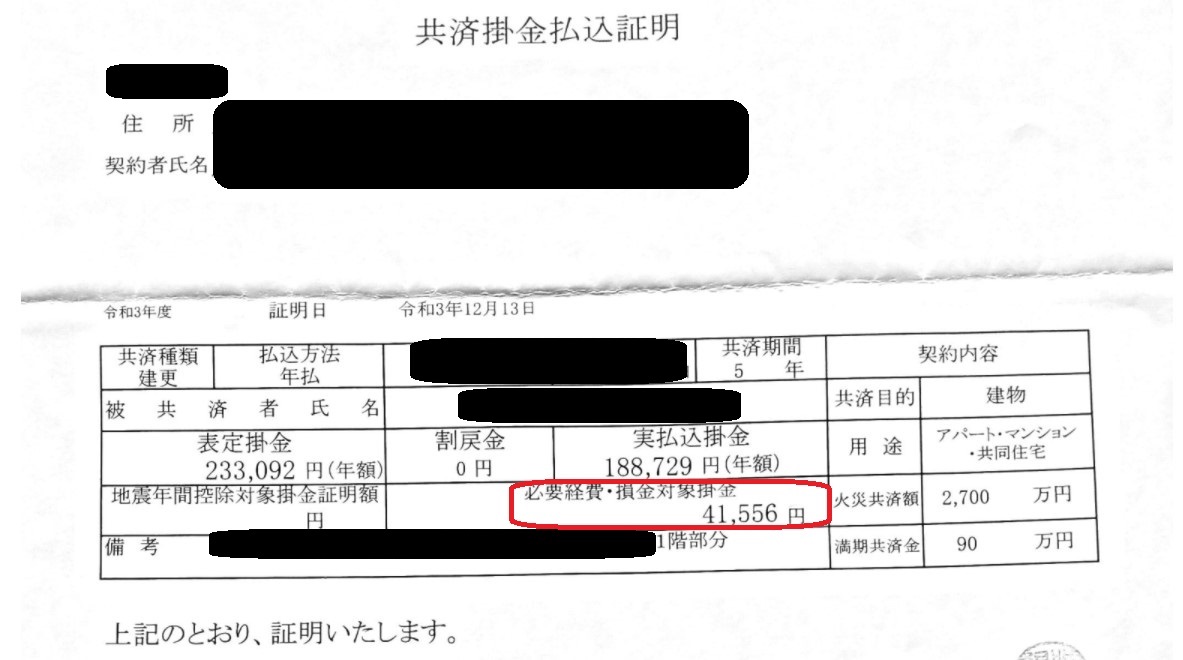

一時所得の計算

一時所得の計算は若干複雑です。

=「収入金額」-「支払った保険料」-「特別控除(最高50万)」

※一時所得の計算の「支払った保険料」とは

単純に支払った保険料すべてが「支払った保険料」とすると間違いになります。

不動産所得で保険料として経費にした部分は、一時所得の計算では「支払った保険料」には含められないからです。経費に含めなかった積立部分の金額が「支払った保険料」と考えます。

不動産所得&一時所得の両方の経費にはできないと言うことですね。

満期等で送られてくるお知らせに記載されている既払保険料の金額が、実際に支払った保険料(不動産所得の経費と経費でない分の合計)かどうかの確認が必要になります。

具体的には次のようになります。

満期共済金等お支払のご通知の見方

上記の場合ですと、

一時所得の額=「収入金額:17,500,000円」-「支払った保険料:15,757,333」-「特別控除(最高50万)」=1,242,667円

となります。

おわりに

- 必ず「共済掛金領収書」で経費部分と積立部分の確認を行うこと。

- 満期や解約時は不動産所得の雑収入ではなく、確定申告で一時所得。

- 一時所得の経費部分は、積立部分のみという事に注意。

いかがだったでしょうか?

建更共済に出くわす人は少ないかもしれません。

しかし、田舎とか農業がさかんでJAがなくてはならない地域や、大農家で不動産をお持ちの方がたくさんいらっしゃる地域とかでは、割と出会うかもしれませんね。

実際、実務で出会ったときはこの記事を参考にしてみてくださいね!

その他にも確定申告の論点が気になる方は確定申告まとめページも参考にしてみてください!

それでは、また!

コメント