個人は赤字の場合は原則、確定申告をする必要がありません。

ただし、個人事業主で青色申告をしている場合は、損失申告をすることで、事業の赤字を他の所得の黒字と損益通算できたり、翌年以降の3年間に赤字を繰越しできたり(純損失の繰越控除)します。

今回は、青色申告者で赤字が出た場合にどのような対応をすればよいか、確定申告書第四表の書き方なども含め解説します。

青色申告者は赤字でも確定申告する方がお得!

所得税では、赤字の場合は確定申告をする必要がありません。

ただ「必要がない」というのがミソで、確定申告をするかどうかは納税者が選択できます。

と考える人も多いでしょう。

しかし、青色申告者は手間を差し置いても、赤字の場合は確定申告をしたほうが良いです。

赤字の場合の確定申告を「損失申告」といいますが、損失申告をしたほうが得することが多いからです。

それでは、損失申告をすることで、どのような特典があるかを見ていきましょう。

損失申告とは

損失申告とは、簡単にいうと赤字の申告のことです。

青色申告者が確定申告(損失申告)を行うと、次の3つの特典を受けることができます。

①損益通算ができる

損益通算とは、事業などの損失を他の所得の黒字と相殺して課税所得を減らすことで、所得税の節税ができる制度のことです。

例えば、事業所得で100万円の赤字、給与所得で100万円の黒字が出ている場合、事業所得の赤字と給与所得の黒字を相殺すると所得が0円になり、事業所得だけでなく、給与所得も税金がかからなくなります。

ただし、損益通算ができる損失は事業所得、不動産所得、譲渡所得で一定のもの、山林所得から生じたものに限定されます。

②3年間の繰越控除ができる

損益通算をしても赤字が残る場合は、翌年以降3年間に赤字を繰り越すことができます。

繰り越した赤字は、翌年以降3年間の黒字と相殺できます。

例えば、今年の損益通算後の所得の赤字が100万円、翌年の損益通算後の所得の黒字が150万円の場合、損失申告をしておけば、翌年は黒字150万円-前年の繰越損失100万円=50万円に対してのみ税金が課されることになります。

③純損失の繰戻還付が受けられる

純損失の繰戻還付とは、本年度の赤字を翌年ではなく、前年に繰戻し、前年度の支払済みの税金の還付を受けるというものです。

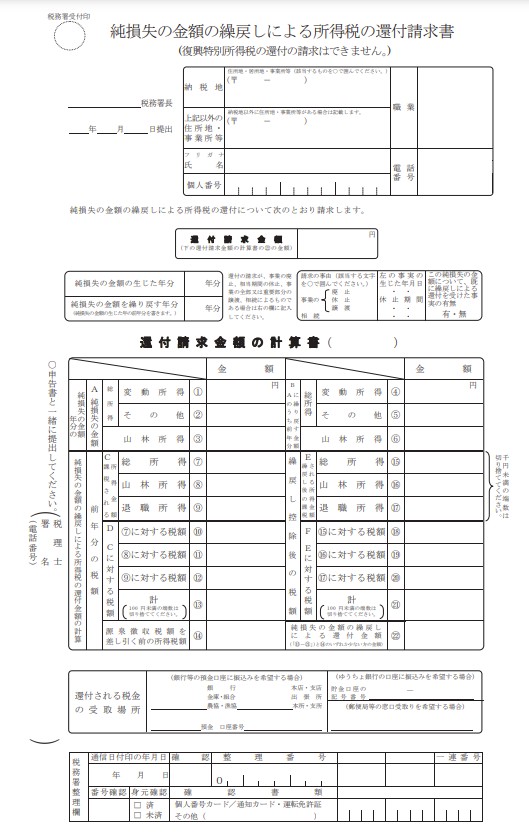

純損失の繰戻還付を受けるためには「純損失の金額の繰戻しによる所得税の還付請求書」の提出が必要です。

(引用元:純損失の金額の繰戻しによる所得税の還付請求書【令和5年分以降用】©国税庁)

(引用元:純損失の金額の繰戻しによる所得税の還付請求書【令和5年分以降用】©国税庁)

申告書第四表(損失申告書)の書き方は?

損失申告をする場合には、確定申告書第一表、第二表の他に、確定申告書第四表(一)(二)を作成する必要があります。

また、損失の繰越年度と翌年度では記載箇所が異なります。

それぞれの年度の記載方法を見ていきましょう。

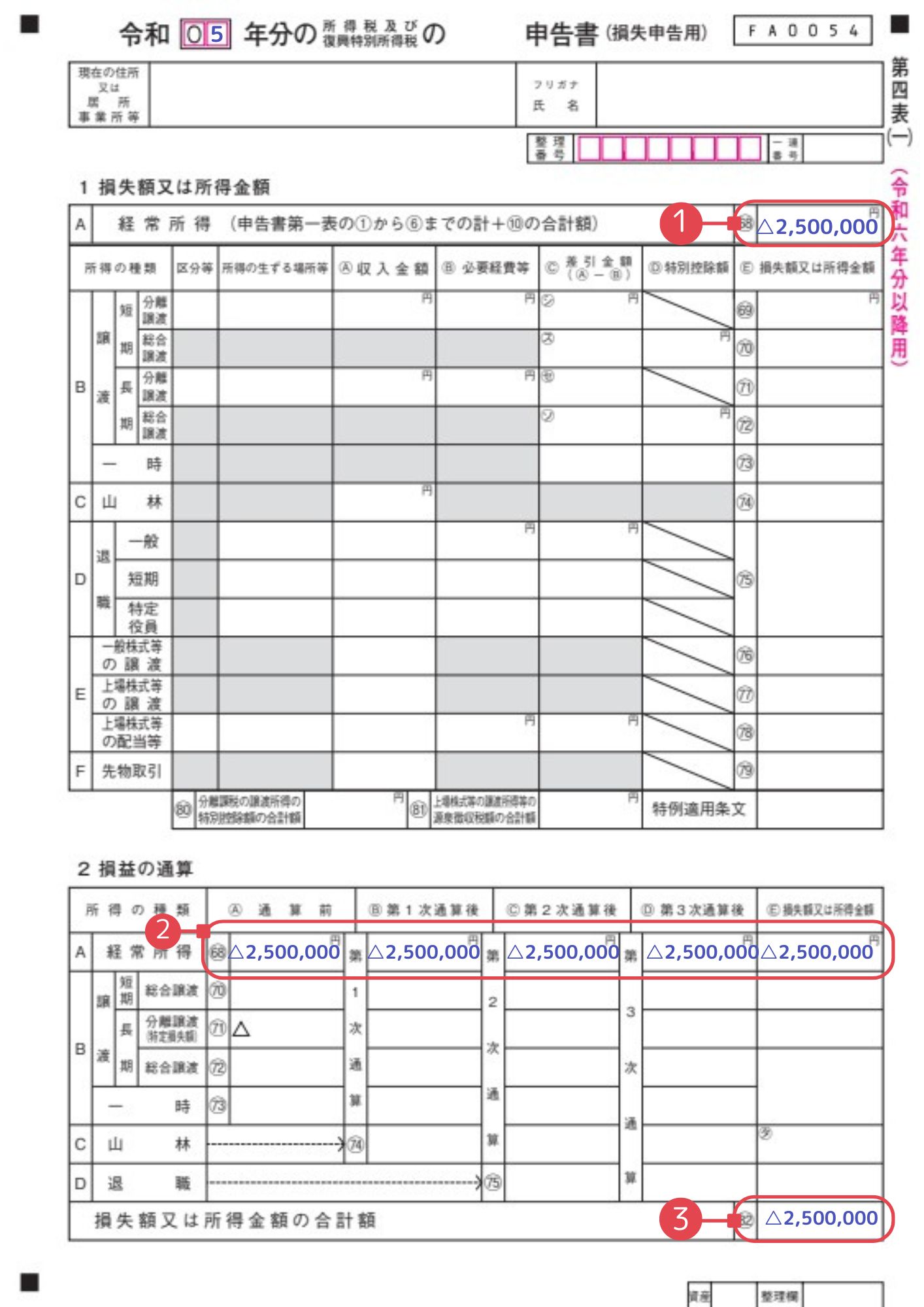

(例)令和5年に給与所得150万円、事業所得400万円の損失が発生、合算後の所得が▲250万円の損失が発生。令和6年に給与所得150万円、事業所得80万円、合計230万円の黒字が出たので、前年の赤字を相殺する場合

令和5年分(損失発生)

確定申告書第四表(一)(二)に記載が必要です。

(引用元:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)©国税庁)

1. 第四表(一)①②に本年度の損失金額△250万円をそのまま記載します。この場合は損益通算なしなので、②にはすべて同じ数字が入ります。

2. ③に損失の合計額を記載します。

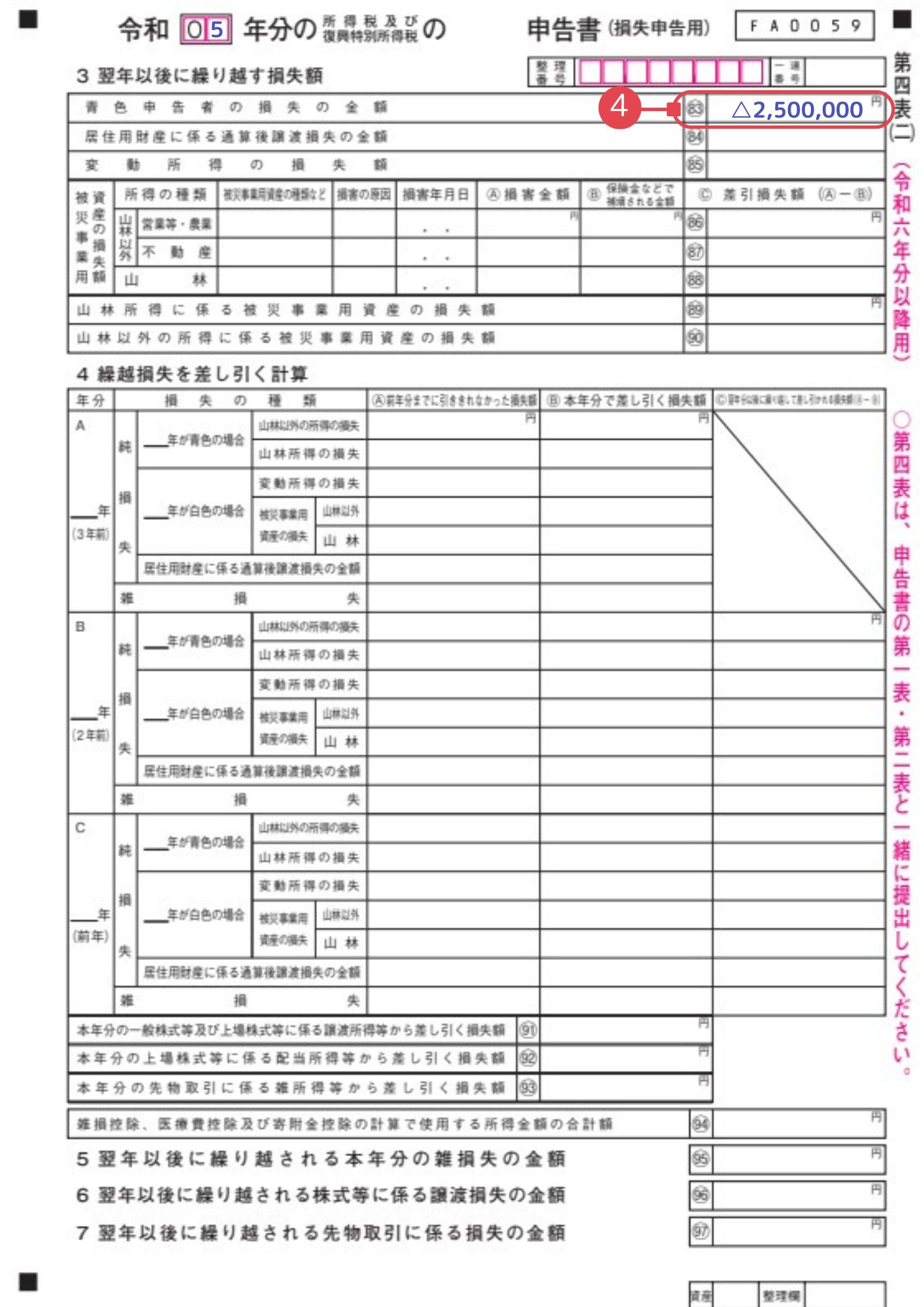

(引用元:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)©国税庁)

3. 先ほどの③の金額△250万円を第四表(二)の④に記載します。

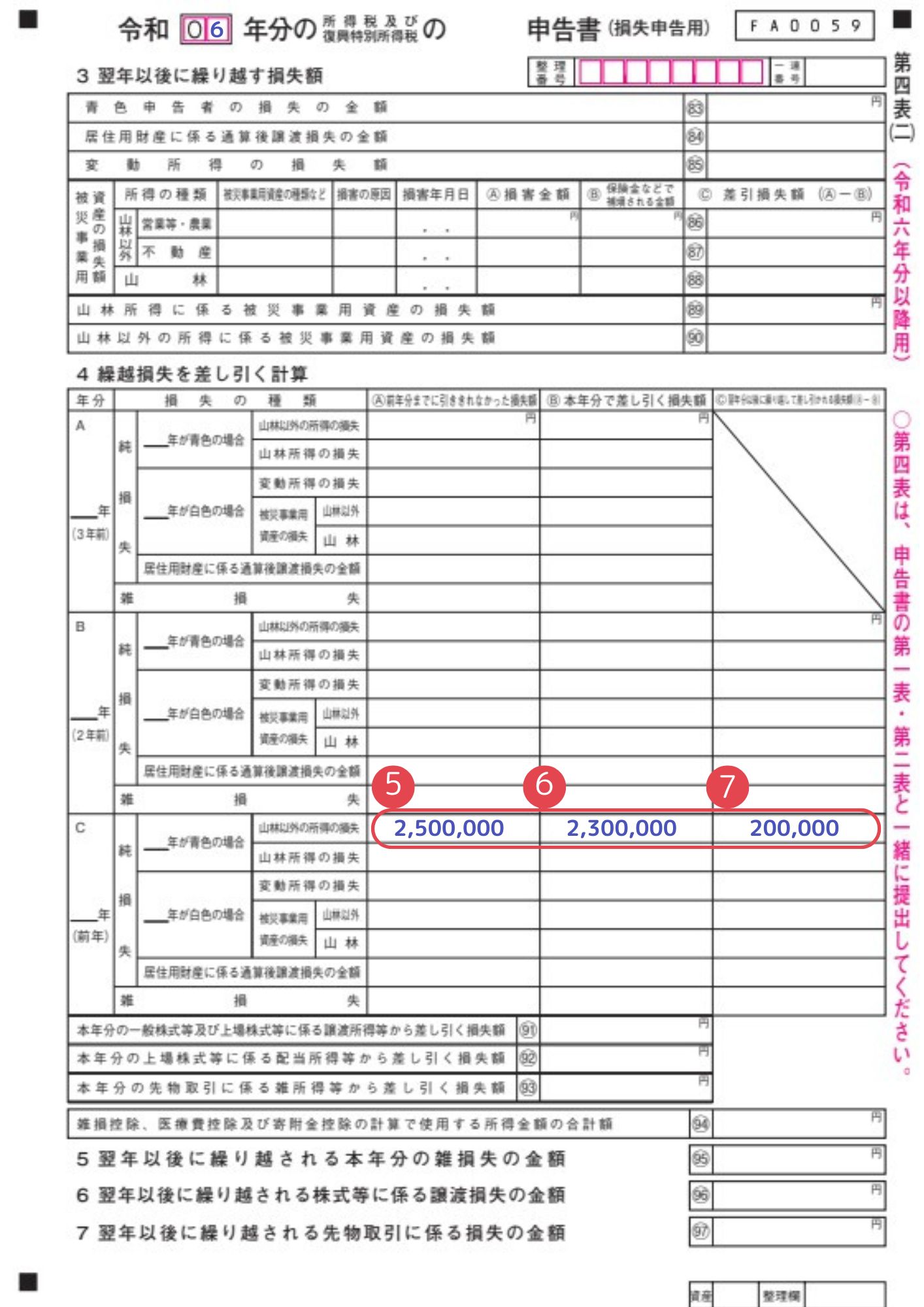

令和6年分(黒字分を前年分の赤字と相殺)

確定申告書第四表(二)に記載が必要です。

(引用元:確定申告書等の様式・手引き等(令和6年分の所得税及び復興特別所得税の確定申告分)©国税庁)

- 令和5年分の第四表(二)の④の金額250万円を、令和6年分の第四表(二)の⑤に記載します。

- 令和6年分の黒字の金額230万円を⑥に記載します。

- ⑤から⑥を引き、翌年分以降に繰り越す損失がある場合は⑦に記載します。

損失申告の手続きを忘れた場合

損失の繰越控除の申告を期限内にし忘れた場合であっても、青色申告の要件を満たす場合には、期限後申告によって、繰越控除の適用を受けることができます。

青色申告の要件を満たす場合、前年から遡って3年以内の場合は『期限後申告』で損失分を申告することができるので、もし期限内に損失申告を忘れた場合は、期限後申告を行いましょう。

損失申告ができない損失もある

上記で計算方法などを紹介しましたが、なんでも赤字であれば適用されるわけではなく、適用されないケースもあります。下記が一例になります。

- 青色申告をしていない場合

- 利子所得

- 雑所得

- 給与所得

- 一時所得

- 配当所得

- 退職所得

- 事業用を除いた競走馬や貴金属など、生活に必要ではないと認められるものの資産について生じた赤字

- 非課税所得のものに生じた赤字

- 先物取引にかかる雑所得等の金額の計算上に生じた赤字

まとめ

いかがだったでしょうか?

赤字の場合は原則確定申告をする必要はありませんが、確定申告をすることで損益通算や損失の繰越控除などを適用することができ、節税をすることができます。

確かに手間はあるかもしれませんが、青色申告者は、赤字であっても確定申告をすることがおすすめです。

損失申告が難しいなと思った場合は税理士に相談してみてください。

今後も税務に役立つ記事を発信していきますので、またお越しいただければ嬉しいです。

それでは、また!

コメント